Resumen: por delante tiene casi 9.000 palabras que resumen todo lo que sabemos de trading. Si quiere profundizar más, le recomendamos que vea los vídeos gratuitos de la eToro Academy. No se preocupe si no habla inglés, al registrarse los contenidos aparecen también en castellano.

El trading no es más que comercio: se compran bienes a un precio bajo para venderlos luego a un precio más alto y obtener así una ganancia. La única diferencia con el comercio, en el sentido tradicional, es que en el trading se compran y venden productos financieros que por lo general no son bienes físicos.

La premisa básica es la misma, se comprar acciones para luego vender mas caro y obtener ganancias. Sin embargo, el trading tiene unas grandes ventajas con las que no cuenta el comercio:

- Libertad de ubicación: se puede invertir en los mercados desde cualquier lugar en que se encuentre mientras tenga a disposición una computadora y acceso a internet.

- Libertad de tiempo: usted decide cuánto tiempo le dedica a estar frente a las pantallas observando el mercado, esto puede ser desde unos pocos minutos hasta un par de horas (dicen que no es recomendable más allá de esto).

Además de esto, el trading es una actividad que nunca para. No importa qué situaciones está atravesando en mundo o si las economías están estancadas o están cayendo, los mercados financieros siempre funcionan mientras que los empleos tradicionales pueden parar por diferentes circunstancias..

Si usted ha llegado a este artículo es porque está interesado en aprender como invertir en los mercados financieros. En este caso, en la presente guía nos hemos basado en parte en nuestro conocimiento y en parte en el contenido del curso gratuito de trading en eToro Trading Academy al cual le invitamos que se suscriba para que pueda profundizar en los contenidos y, sobre todo, observar cómo opera en los mercados un trader profesional.

El registro en esta plataforma es bastante sencillo, solamente hay que indicar su nombre, poner un nombre de usuario y un correo electrónico (no hay que confirmarlo para tener acceso a las clases en la plataforma) por lo que no le tomará más de un minuto y tendrá acceso a un gran contenido. Sin más que agregar respecto a esto, esperamos que disfrute el artículo.

* 77% of retail investor accounts lose money when trading CFDs with this provider. You should consider whether you can afford to take the high risk of losing your money.

Los mercados financieros

Por lo general, las personas piensan que cuando se habla de los mercados financieros solamente se está hablando de acciones y que los bonos no tienen nada que ver con esto. De igual forma, también se suele pensar que para invertir en los mercados financieros hay que tener capitales excesivamente grandes para realizar cualquier inversión cuando actualmente es posible invertir por medio de plataformas como la propia eToro cuya aportación mínima es de 200$.

Lo cierto es que los mercados financieros comprenden una variedad de instrumentos distintos, cada uno con sus particularidades, que permiten a los inversores escoger el mercado con el cual se sientan más cómodo dependiendo dependiendo de sus objetivos y tolerancia al riesgo.

Los distintos instrumentos de inversión y sus características principales son las siguientes:

- Acciones (renta variable): este es el mercado más conocido. Las acciones representan una parte de la empresa y al comprarla se adquieren los derechos inherentes a la acción como la posibilidad de toma de decisiones y el derecho a recibir dividendos o ganancias procedentes de las actividades comerciales de la empresa. Este mercado al ser de renta variable implica un riesgo mayor, pero también la posibilidad de tener mayores beneficios; es un mercado muy líquido en España por lo que, en caso de necesitar el dinero invertido en unas acciones, es muy fácil y rápido vender nuevamente las acciones en el mercado; la complicación es que al estar el precio de las acciones sujeto al libre juego de la oferta y la demanda, el precio puede bajar si por alguna razón (muchas veces sin ninguna razón lógica) las personas comienzan a vender sus acciones en grandes cantidades. Este es un mercado que puede ser un reto para los inversores pero los beneficios que se obtienen lo hace también un mercado muy gratificante.

- Materias primas: en este mercado, como su nombre lo indica, se venden materias primas como productos agrícolas (maíz, arroz, azúcar, etc.), energía (petróleo, carbón, etc.), metales (hierro, aluminio, cobre, etc.) y metales preciosos (oro, plata, platino, etc.). Dado que en este mercado las operaciones se hacen por grandes cantidades de estos bienes, los brokers solamente piden a los inversores un margen mínimo de seguridad para operar este mercado; este es un mercado muy volátil en el que influyen factores que van desde el clima en determinada región hasta el transporte de mercancías (todos los factores que puedan afectar la cadena productiva) por lo que es un mercado del que se puede obtener un gran beneficio en un corto tiempo si se sabe operar en el.

- Índices: los índices son instrumentos financieros que miden el comportamiento de un determinado grupo de acciones o bonos haciendo uso de promedios. Así, existen índices como el IBEX en el caso de España que mide el comportamiento de las 35 empresas con mayor liquidez que cotizan dentro del Sistema de Interconexión Bursátil Español; el DAX que mide las 30 compañías más grandes de Alemania; o el S&P 500 que mide el comportamiento de las 500 empresas más grandes de Estados Unidos. Estos índices, al ser una muestra representativa de las empresas de un país, también son tomados como un indicador de la economía general del país al que representa. Este es un instrumento en el que resulta sencillo invertir ya que no se invierte en acciones particulares sino en la totalidad de la economía diversificando así es riesgo de forma automática; lo que hay que tener en cuenta a la hora de invertir en índices es si la economía va a crecer o si va a disminuir, aunque a la larga la tendencia siempre es hacia el alza.

- Forex: el mercado de divisas es el mercado más grande de todos, al punto de que la liquidez de una año sumada de todos los demás mercados no se compara con la liquidez que tiene este mercado en un mes. Originalmente se creó solamente para intercambiar las diferentes monedas para facilitar el comercio internacional, sin embargo, los inversores notaron que era posible obtener rentabilidades tomando ventajas de los diferenciales cambiarios. Este es un mercado que puede ser extremadamente volátil por lo que se pueden tener ganancias en unos pocos minutos o segundos después de haber entrado en una posición y la gran liquidez que posee hace que también sea muy sencillo salir de cualquier posición independientemente de su tamaño. También hay que tener en cuenta que debido a su naturaleza y a su volatilidad, también resulta un mercado arren el que así como se puede ganar mucho dinero de forma rápida, también se puede perder.

- ETFs: los fondos cotizados son un instrumento mediante el cual se compra una inversión ya diversificada en un área específica. Por ejemplo, se puede invertir en un ETF que este indexado al IBEX por lo que al comprarlo, se copia los resultados de una inversión en las 35 acciones que lo conforman; pero también se pueden comprar por sector como el turístico e invertir en un ETF en el que estén incluidas las empresas más grandes de turismo de España; y así con cualquier sector que se lo ocurra. La gran ventaja de este mercado es que existen gran variedad de ETFs por lo que cualquier combinación de acciones o sectores que se le ocurra seguramente ya existe como un ETF. Además de esto, las comisiones de los ETFs son mucho más baratas que invertir en un fondo de inversión directamente lo que lo hacen un vehículo de inversión bastante atractivo.

- Derivados: en este mercado lo que se negocian son contratos que están directamente relacionados con el precio de un activo subyacente de cualquiera de los mercados anteriores. Un ejemplo de derivados son los CFDs o Contratos por Diferencias con los que opera eToro. Esta es una modalidad de inversión en la que si invierte en acciones por medio de CFDs, no está comprar la acción como tal sino que está haciendo un contrato por el cual las diferencias que existan entre el precio de entrada y el precio de salida se deben compensar entre el inversor y el broker. Por ello, si usted tiene una operación ganadora el broker le paga dicha ganancia en su cuenta, mientras que si usted tiene una operación perdedora, es usted quien lo cancela la diferencia al broker. Los CFDs tienen asociado el mismo riesgo de los mercados subyacentes, sin embargo, tienen una gran ventaja: se puede operar a la baja (operaciones en corto). Si usted opera directamente acciones, usted solo puede comprarlas y esperar a que el precio suba para venderlas y tener una ganancia, pero si el mercado cae usted tendrá una pérdida; en el caso de los CFDs usted puede operar la misma acción, y si cree que el precio va a bajar, puede abrir una operación en corto y obtener los beneficios de dicho movimiento mientras el resto que invierte en acciones pierde dinero. Lo mismo ocurre con los demás mercados y esta es la gran ventaja de operar con CFDs.

Tipos de traders

Los trader se clasifican por la temporalidad de sus inversiones en scalpers, day traders, swing traders e inversores o traders a largo plazo y cada uno tiene una características específicas que lo diferencia del resto. A continuación, le explicamos cada uno de ellos:

- Day Traders: estos trader realizan operaciones más largas que los scalpers, pero nunca de más de un día, esto quiere decir que toman operaciones que pueden durar desde minutos hasta horas pero siempre las liquidan antes de que finalice la sesión. También se especializan en unos pocos mercados que se dedican a conocer y que operan de forma activa. Estos traders son personas que tienen tiempo para pasar gran parte del día frente a las pantallas mirando los gráficos. En los casos más extremos, los day traders abren operaciones al inicio de la sesión en la apertura del mercado y dejan que el mercado fluya hasta justo antes del cierre cuando liquidan posiciones. Por lo general utilizan herramientas de análisis técnico pero también están al pendiente de las noticias.

- Swing Traders: estos realizan operaciones que pueden durar varios días, semanas o incluso meses. Son personas que por lo general no pueden dedicarle mucho tiempo a los mercados y por ello abren posiciones esperando tener ganancias a más largo plazo. Estos invierten en cualquier activo que les presente una oportunidad de entrar a mercado y dichas entradas están definidas por confirmaciones de tendencias de precios. Asumen un bajo nivel de riesgo por lo que no les preocupa ver constantemente el mercado más allá de una vez al día y hasta menos. También hacen uso del análisis técnico pero también le dan un peso importante a las noticias y el análisis fundamental.

- Inversores: sus entradas a mercado se basan en análisis fundamental prestando atención a factores financieros y macroeconómicos. Sus inversiones las hacen para obtener ganancias en periodos superiores a un año. Mantienen un nivel de riesgo bajo invirtiendo su capital en muchos activos sin mantener liquidez en la cuenta. No dedican tiempo a observar los mercados luego de que realizan sus inversiones debido a que confían que el mercado siempre subirá.

Entendiendo los PIPS

En los mercados financieros se llama «Pips» a la mínima unidad de movimiento del precio de los activos en los mercados. En el mercado de acciones por ejemplo, el precio está expresado en Euros y céntimos de Euros de la siguiente manera 7,45€ de modo que si el precio de la acción sube a 7,46€ habrá aumentado un Pip y la ganancia depende del número de acciones que se posea en la cartera.

Siguiendo con el ejemplo de las acciones, si usted compra 1.000 acciones de una empresa cualquiera a 4,50€ y luego las vende cuando han subido a 4,60€ teniendo 10 Pips a su favor, usted habrá obtenido una ganancia neta de 100€. En acciones y la mayoría de los mercados funciona de la misma manera, se multiplica el tamaño de la inversión por los Pips ganados.

En el caso de Forex, los movimientos de precio en los pares de divisas son mucho más pequeños. Por ejemplo, si el valor del par Euro Dólar americano (EUR/USD) es de 1,1620 al momento de usted comprarlo, y luego lo vende a 1,1640 usted habrá ganado 20 Pips los cuales deberá multiplicar por el tamaño de la posición que ha tomado para saber cual es la ganancia neta.

Recuerde: el Pip es la mínima unidad de movimiento del precio de cualquier activo.

¿Qué es el «spread»?

Cuando usted va a comprar un bien cualquiera, por lo general tiene algún conocimiento sobre el precio del mercado. Pero cuando va a comprarlo, como seguramente el vendedor espera obtener una ganancia, ve que el precio es un poco mayor y si el vendedor no tienen ninguna prisa en vender el bien, no va a bajar el margen de ganancia que espera obtener. Por otro lado, si usted espera vender un bien porque sabe que va a perder su valor, seguramente usted lo ofrecerá a un precio por debajo del precio de mercado para encontrar un comprador rápidamente porque al conseguir el producto más barato el comprador también obtiene una ganancia. Si bien el precio de mercado es conocido, dicha diferencia entre el precio de compra y el precio de venta con el que se hacen las transacciones es lo que se conoce como spread.

En los mercados financieros funciona de la misma manera. Si alguna vez ha visitado una casa de cambio, habrá notado que siempre existe un precio de compra y uno de venta para una misma moneda. Los brokers que usamos para invertir en los mercados financieros, utilizan este spread como la forma de obtener una ganancia de las operaciones que usted realiza.

El spread es algo a tener en cuenta dependiendo del tipo de trader que sea. En eToro el spread en cualquier activo es bastante bajo pero dependiendo del tipo de trader que usted sea, el spread puede afectar su operativa. Así, si usted hace operaciones de scalping en las que espera ganar 15 Pips de un movimiento de mercado, le convendrá mucho más operar con un activo que tiene un spread de 2 Pips que uno que tiene un spread de 6 Pips (el spread varía dependiendo del activo y su volatilidad, entre otras cosas)

Apalancamiento

El apalancamiento es un préstamo instantáneo que le hace el broker a sus usuarios para que estos puedan realizar operaciones por cantidades mayores a los que disponen en sus cuentas y multipliquen sus ganancias. Así, si una persona tiene en su cuenta solamente 1.000€ y quiere realizar en Forex una operación por valor de 100.000€, eToro le brinda la posibilidad de usar apalancamiento.

Si usted realiza esta operación con apalancamiento las ganancias (y, por supuesto, las pérdidas) se multiplican por efecto del apalancamiento,

La gran ventaja del apalancamiento es que permite a los traders hacer operaciones por cantidades mayores a los que disponen en sus cuentas multiplicando así sus ganancias. Pero, obviamente, esto también tiene el reisgo de multiplicarlas pérdidas, por lo que, a la hora de hacer uso del apalancamiento, hay que tener mucho cuidado con la exposición para no perder más de lo que podemos asumir.

Una herramienta con la que cuenta eToro para limitar las pérdidas y evitar perder más de lo que nos podemos permitir es el Stop Loss. Esta es una orden automática que se programa antes de entrar en una operación y se expresa como un monto específico en Euros o como porcentaje del capital invertido.

Si usted por ejemplo entra en una operación con una inversión inicial de 300€ y quiere poner un límite de pérdida máxima equivalente la mitad del importe, puede programar el Stop colocando 150€ o 50%. De este modo, si el precio de mercado se va en contra de su posición, su operación se cerrará automáticamente evitando así que pierda más dinero del que indico como stop al comienzo de la operación.

De igual forma, también se puede programar una toma de beneficios cuando la ganancia sea igual a una cantidad específica o un porcentaje de la inversión. Con la misma inversión de 300€, al igual que el stop puede programar el take profit colocando por ejemplo una toma de ganancia cuando el beneficio sea igual a 500€ por ejemplo. Si el mercado se va a su favor y llega a dicho nivel de beneficio, la orden se ejecuta automáticamente cerrando la operación y tomando las ganancias.

La gran ventaja que nos da el Stop Loss y el Take Profit en eToro es que no tenemos que estar vigilando el mercado en todo momento, solamente hay que abrir la operación y programar estas órdenes que se ejecutarán de forma automática una vez el mercado alcance los niveles establecidos.

El margen

El margen es el capital mínimo que debemos tener en la cuenta para operar algún activo. Este varía dependiendo del activo en el que se desee invertir y el nivel de apalancamiento, además, cada broker puede establecer sus niveles de margen para cada activo.

En el caso de eToro, al ser un broker que funciona mediante CFDs y por tanto se opera sobre el precio del activo sin comprarlo directamente, es posible invertir cualquier cantidad de dinero que se le ocurra sin que esta se relacione con el precio real del activo.

Esto quiere decir que si en su cuenta tiene 500€ y desea invertirlos en la acción de Santander, usted puede invertir los 500€ sin importar el precio de la acción o cuántas podría comprar con dicho monto. Si además hace uso de un apalancamiento x10, lo que significa que está haciendo una operación por el equivalente a 5.000€ también puede hacerlo sin necesidad de preocuparse por el margen. Esta es una de las ventajas de operar CFDs con eToro.

Acción del precio

El precio de los activos en cualquier mercado es determinado por la libre puja de la oferta y la demanda. Al igual que en economía básica, si la demanda es mayor que la oferta el precio sube y si la oferta es mayor que la demanda el precio baja.

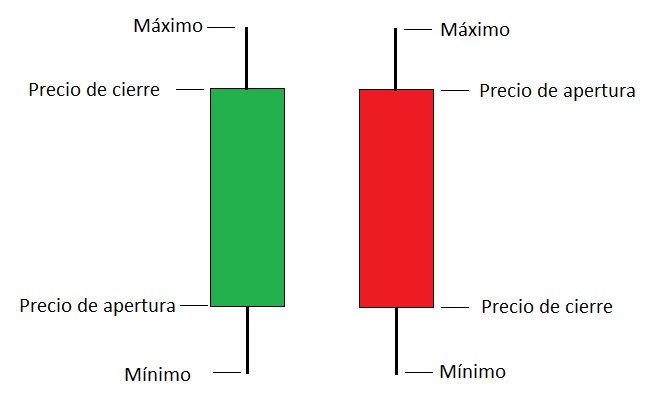

Una gráfica de precios luce como la imagen de arriba, si es la primera vez que ve una quizás no entienda mucho de lo que muestra la imagen. Esta es una gráfica de precios de la plataforma de eToro, es una gráfica que representa el precio a través de velas japonesas con una duración de 10 minutos. Las velas están formadas por un cuerpo de color verde o rojo y unas líneas superiores e inferiores llamadas pabilos que muestran el máximo y el mínimo alcanzado por el precio.

Cada una de estas velas recoge la información del precio durante 10 minutos mostrando el precio de apertura, los máximos y mínimos alcanzados, además del precio de cierre. Otra información que muestran estas velas de forma muy visual es la dirección del precio, así, si la vela es de color verde quiere decir que el precio subió durante los 10 minutos de duración de la vela, pero si la vela es de color rojo quiere decir que el precio bajo.

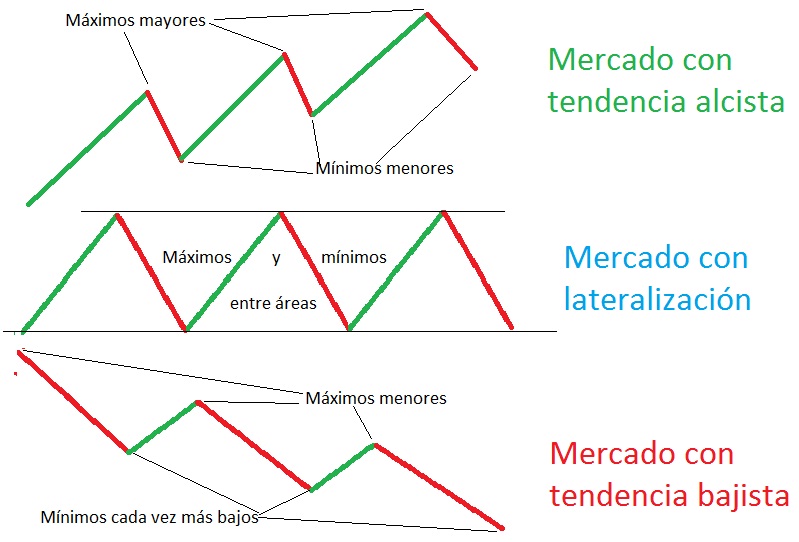

Entendido el significado de cada vela, la acción del precio como tal en un gráfico viene representada por un número grande de velas, no por cada una. Durante un número amplio de velas, el mercado muestra el movimiento general del precio que puede ser un movimiento con tendencia alcista, con tendencia bajista o lateral.

El precio de mercado solo puede hacer dos cosas: subir o bajar. Debido a esto, si el mercado se encuentra en un movimiento tendencial, se mueve por avances grandes y retrocesos cortos, mientras que si es lateral los movimientos tanto de subida como de bajada del precio se mueven dentro de un rango.

Concretamente, un mercado con una tendencia alcista se caracteriza por tener máximos mayores y mínimos menores mientras que en una tendencia bajista el movimiento se caracteriza por tener mínimos cada vez más bajos y máximos menores como se puede ver en la siguiente imagen.

El conocer cómo funciona la acción del precio (por oferta y demanda) es el requisito principal a la hora de hacer cualquier tipo de análisis para tomar decisiones sobre cuándo entrar al mercado y cuando salir por los movimientos y patrones que forman los grupos de velas.

Además de reconocer las tendencias y lateralizaciones, también es bueno conocer los ciclos de mercado. Como el precio solamente puede subir o bajar, los mercados se mueven en ciclos definidos que comienzan con tendencias para luego entrar en una lateralización, luego del movimiento lateral comienza nuevamente otra tendencia en cualquiera de las dos direcciones (alcista o bajista). Por ello es bueno reconocer los ciclos del mercado en el que deseamos invertir y en el momento del ciclo en el que se encuentra en cada instante.

Estrategia, gestión de riesgo y gestión monetaria

Estos tres factores conjugados son los que marcan la diferencia entre los traders que tienen éxito en los mercados y aquellos que no. Por ello, más que con las herramientas de análisis técnico y fundamental que tiene que experimentar por usted mismo, vamos a explicar con especial detalle cada uno de estos puntos.

Estrategia

Existe una gran cantidad de estrategias para hacer trading que están disponibles de forma gratuita en internet, bien sea en guías en formato pdf o vídeos en YouTube. Estas estrategias se pueden fundamentar en análisis técnico de gráficos por medio de figuras, indicadores o mezclas de ambas; e incluso estrategias basadas en análisis fundamental con criterios particulares.

En esta oportunidad no le vamos a hablar de una estrategia particular de inversión sino de las herramientas y criterios necesarios para evaluar si una estrategia es realmente exitosa y va a generar ganancias en el largo plazo, e incluso para que usted desarrolle su propia estrategia de trading y que esta tenga éxito.

Las estrategias varían dependiendo del tipo de trader que sea quien la opera, existen estrategias que son para scalping, para day trading, para swing trading y para inversión. No necesariamente las estrategias que funcionan en scalping van a funcionar en day trading por ejemplo, y es lo mismo con los otros tipos de traders dependiendo de la temporalidad de las inversiones.

No conforme con lo anterior, también hay que decir que una misma estrategia, con los mismos indicadores y las mismas entradas, pueden ser interpretada de forma diferente por cada trader debido a que la percepción del mercado depende de cada persona. A partir de este hecho, podemos afirmar que el éxito del trader a largo plazo en los mercados no depende tanto de la estrategia de la que disponga sino del trader en sí mismo y de cómo la aplique.

Para que una estrategia de trading sea considerada como una estrategia exitosa y ganadora, debe cumplir con un fin lógico: debe generar ganancias en el largo plazo en los mercados. Y para evaluar si la estrategia cumple con este fin hay que evaluar dos criterios específicos: el porcentaje de entradas a mercado exitosas que resultan de la correcta aplicación de la estrategia y la relación de riesgo beneficio de cada operación individual.

Esperanza matemática

El porcentaje de entradas a mercado que resultan exitosas es llamado técnicamente esperanza matemática. Este número es un resultado obtenido por medio de modelos de estadísticas aleatorias y nos permite conocer dos cosas: el número de veces que se ganará y el número de veces que se perderá dentro de una cantidad determinada de trades a realizar.

Un hecho sobre la esperanza matemática es que su resultado es inevitable. Así, si la estrategia que está utilizando tiene una esperanza matemática de ganar el 60% de las veces y usted opera la estrategia al pie de la letra durante 100 trades, usted puede tener la seguridad de que ganara 60 veces, quizás 59 o 61 (el resultado no tiene que ser exacto) pero el número de veces que gana del total de trades que se realicen siempre tenderá a ser el 60% independientemente la cantidad de la muestra.

Siguiendo con la esperanza matemática anterior, si se realizan 50 operaciones el resultado será de aproximadamente 30 operaciones ganadoras y 20 perdedoras; si se realizan 200 operaciones el resultado será 120 trades con ganancias y 80 trader con pérdidas; si solamente realiza 10 trader la tendencia del resultado será 6 trader ganados y 4 perdidos.

Un detalle sobre la esperanza matemática es que al ser un resultado aleatorio puede tender al porcentaje por arriba o por debajo y esto afectar el resultado del porcentaje, sin embargo, mientras más elevado sea el número de trades realizados, los resultados se ajustan más al porcentaje de la esperanza matemática.

Un ejemplo de esto es lo siguiente, como la esperanza matemática es 60% usted esperaría que de cada 10 trades gane 6 y pierda 4, pero como dijimos antes, los resultados son aleatorios, sólo muestran una tendencia. Entonces, cuando usted está operando en el mercado y llega al trade 10, resulta que ganó 5 y perdió 5 que es uno por debajo de la esperanza matemática. En este punto pensará que la estrategia no sirve o que ha hecho algo mal porque no ganó el 60% de las veces sino solo el 50% y esto es una gran diferencia.

Pero la realidad es que la muestra es bastante baja por lo que usted decide seguir confiando en la estrategia y llega al trade número 100 operando la estrategia al pie de la letra. Llegados a este punto usted ha ganado 57 y perdido 43 que son 3 de diferencia por arriba y por debajo, pero note que ahora el porcentaje de éxito subió de 50% en el párrafo anterior a 57% de trades ganados con una muestra de 100 trades.

Debido a que sus resultados han mejorado, usted se entusiasma aún más y llega al trade 1000 luego de un tiempo operando en los mercados. En este punto, usted ha ganado 603 trades y perdido 497, son los mismos 3 por arriba y tres por debajo del párrafo anterior, sin embargo, su porcentaje de éxito ha subido a 60,3% y el de trades con perdidas ahora es 49,7%.

Del ejemplo anterior se pueden sacar las siguientes conclusiones:

- La esperanza matemática es un número aleatorio que solo muestra una tendencia y el resultado real puede estar por arriba o por debajo pero siempre va a tender a dicho número.

- Mientras más grande sea el total de trades realizados los resultados se parecen más a la esperanza matemática.

- El resultado de un trade individual es realmente irrelevante y mientras más grande sea la muestra de trades, menos peso tiene en el resultado como se mostró en el ejemplo anterior, con un total de 10 trades cada uno pesa el 10% pero con 1000 trades cada uno pesa el 0,1%.

- Finalmente, la conclusión que no le gusta a los traders que se están iniciando en este mundo y que no todo el mundo les dirá: las pérdidas son inevitables.

Las pérdidas en el trading son inevitables sin importar el tipo de trader que sea (desde scalper a inversor a largo plazo) ni la estrategia que tenga, porque aunque se tenga una esperanza matemática extremadamente alta e irreal del 95%, siempre estará presente ese otro 5% de operaciones que serán perdedoras. Lo único que podemos hacer los traders en relación a esto es ejecutar la estrategia al pie de la letra para mantener la esperanza matemática y aceptar las perdidas tratando en la medida de lo posible que no nos afecte emocionalmente.

Aceptar las pérdidas es quizás una de las cosas más difíciles cuando nos iniciamos en el trading porque siempre queremos ser los mejores y tener la razón, sin embargo, hay que mantener todo el tiempo en mente lo siguiente: el trading no se trata de tener la razón, se trata de ganar dinero a largo plazo. Y para lograr esto lo único que hay que hacer es aplicar la estrategia, independientemente del resultado individual de cada trade y sin dejar que estos nos afecten.

Finalmente, mientras se aplique un estrategia cuyo éxito ha sido comprobado de forma correcta, poco importa que tenga una esperanza matemática baja porque como se demostrará más adelante, incluso ganando solamente el 10% de los trades que se realicen, se puede ganar dinero a largo plazo.

Relación riesgo beneficio

Esta relación es el otro criterio que se debe evaluar en una estrategia para saber si es una estrategia ganadora en el largo plazo. Esta relación expresa cuánto se va a arriesgar en un trade para ganar determinada cantidad.

Una relación riesgo beneficio 1:1 implica que usted está arriesgando la misma cantidad que desea ganar; una relación 1:2 quiere decir que cuando gane va a ganar 2 veces lo que arriesga mientras que una relación 2:1 implica que toma un riesgo 2 veces mayor que lo que se espera ganar. Note que el primer número siempre es el riesgo y el segundo el beneficio.

Punto de equilibrio = esperanza matemática más relación riesgo beneficio

Una vez comprendido lo anterior, vamos a ver algunos ejemplos de cómo se conjugan estos dos factores para determinar si una estrategia es ganadora en el largo plazo o no y determinar su punto de equilibrio entre ganancia y pérdidas. En los siguientes ejemplos cada unidad de riesgo es igual a 100 euros por lo que si la relación riesgo beneficio es de 1:1 se arriesga 100 para ganar 100, si es 1:2 se está arriesgando 100 para ganar 200 euros y así sucesivamente.

Si la estrategia tiene una relación riesgo beneficio de 2:1, para estar en equilibrio (no ganar ni perder dinero) la esperanza matemática debe ser de 66,66% para no perder dinero y debe ser superior para dejar ganancias. En este ejemplo, cada vez que pierde, pierde 200 Euros y cada vez que gana, solo gana 100, por ello si desea generar ganancias debe tener una esperanza matemática mayor a 66,66%. Así, si su esperanza matemática es de 70% y realiza 100 trades, debería haber ganado 70 trades que es igual a 7000 Euros (70×100) y debe haber perdido 30 trades que es igual a 6000 Euros (30×200) por lo que la ganancia luego de 100 trades con esta esperanza matemática y relación riesgo beneficio es de 1000 Euros.

Si la relación riesgo beneficio es de 1:1 el punto de equilibrio de la estrategia es 50% por lo que si desea obtener ganancias su esperanza matemática debe ser mayor. Si realiza 100 trades con esta relación y su esperanza matemática es de 60% habrá ganado 6000 Euros (60×100) y perdido 4000 (40×100) por lo que al final habrá obtenido una ganancia de 2000 Euros.

Si la relación es 1:2 el punto de equilibrio es 33,33% por lo que, como en los ejemplos anteriores, mientras la estrategia tenga una esperanza matemática superior, será una estrategia que dará beneficios a largo plazo. Si se realizan 100 trades con una esperanza matemática de 50% al final la ganancia será de 5000 Euros.

Si se sabe cómo conjugar estos factores, se puede tener ganancias con una esperanza matemática de solamente el 10% si la relación riesgo beneficio es de 1:10 porque el punto de equilibrio es con una relación 1:9. Si no entendió lo anterior, vuelva a leer los ejemplos.

El entender estos dos factores es lo que le permitirá verificar si una estrategia es ganadora o no. También le dará un punto de partida a la hora de diseñar una estrategia de trading propia desde cero para que sea una estrategia exitosa.

Gestión de riesgo

Uno de las principales causas por la que los traders pierden dinero en los mercados financieros, aún cuando tengan una estrategia exitosa, es la mala gestión del riesgo. Si bien es cierto que riesgo y beneficio están interrelacionados, el correcto manejo del riesgo puede hacer la diferencia entre los traders exitosos y los que no lo son.

La relación que existe entre el capital invertido, el riesgo y el beneficio es la siguiente: usted no puede esperar ganar 1000 Euros con un capital de 500 Euros y arriesgando solamente 100 en la operación (teóricamente si es posible hacerlo, sin embargo, las probabilidades de que ocurra son extremadamente bajas). Una relación riesgo beneficio 1:2 es bastante sana y realista. En operaciones con esta relación usted arriesga 100 para ganar 200 que, como verá en comparación al ejemplo anterior, es muy realista y las posibilidades de conseguirlo son bastante grande.

Al hacer trading, la gestión del riesgo se centra en cortar las pérdidas cuando hay que cortarlas y en tomar beneficios cuando hay que tomarlos. Estos dos puntos se deben tener claros antes de entrar en cualquier operación para poder programar el Stop Loss y el Take Profit que en el caso de eToro se programan junto con la orden de entrada.

Abrir muchas operaciones en un mismo momento también implica una mala gestión del riesgo y una mayor exposición al mercado en muchos casos. Un ejemplo de esto puede ser el comprar acciones de una empresa especifica de tecnología de España y aparte de esto, comprar el índice de empresas tecnológicas de España. Esto es una exposición doble ya que si el precio de las acciones baja también baja el índice porque la empresa está dentro de dicho índice; si el índice baja, aunque la empresa esté financieramente estable, seguramente arrastrará a la baja el precio de la acción también.

Esto ocurre en cualquier mercado por lo que a la hora de diversificar hay que tener en cuenta que los activos en los que se invierte no sean correlativos, subyacentes o que uno forme parte del otro.

Utilizar un apalancamiento adecuado al capital que se va a arriesgar también influye en la gestión del riesgo. Si usted en una operación en Forex realiza una operación arriesgando 100 Euros con un stop automático y usando un apalancamiento de x10, quizás su stop va a estar ubicado a 100 PIPs del precio de entrada lo que le da un buen rango de movimiento, pero si el apalancamiento es x100 el stop ya no estaría a 100 PIPs del precio de entrada sino solamente a 10 PIPs por lo que cualquier movimiento del mercado en contra de su posición le hará saltar el stop y perderá los 100 Euros por un mal uso del apalancamiento.

Otro error en cuanto a la gestión del riesgo es no tomar ganancias cuando tiene que hacerlo. Seguramente usted entrará en una operación en la que inicialmente arriesga 100 para ganar 200, coloca su stop y take profit, pero cuando el mercado se mueve a su favor, se deja llevar por la emoción de estar ganando (euforia) y aumenta el take profit de 200 a 300, pero resulta que cuando tiene 250 de ganancia el mercado se va en su contra y llega al stop en un operación que originalmente era ganadora.

Pero quizás el peor error que se puede cometer en la gestión del riesgo es aumentar el stop loss. Si en el ejemplo anterior, además de no haber ganado los 200, cuando la operación va en negativo, por cualquier motivo decide aumentar el stop y en vez de estar arriesgando 100 en la operación ahora arriesga 200 por esperar que el mercado de la vuelta, pero sigue cayendo y luego lo aumenta a 300, y así hasta que tiene una pérdida tan grande que no queda de otra que no sea cerrar la operación.

Este es el peor error que se comete en cuanto a la gestión del riesgo y va de la mano con no aceptar las pérdidas, no tener claro un límite de pérdidas por operación y tampoco tener claro cuándo tomar beneficios.

Finalmente, una correcta gestión del riesgo se centra en evitar todo lo anterior y simplemente tener claro cuándo cerrar las operaciones para cortar pérdidas lo más posible: cortar pérdidas es la clave.

Gestión monetaria

La gestión monetaria es el uso adecuado de los capital disponible de acuerdo con las metas propuestas y el plan de trading. Esta gestión puede variar de trader a trader dependiendo de su tipo de operativa, el capital del que disponga y los instrumentos con los que opere, aunque también existe cierto grado de consenso en cuanto al capital que se arriesga por operación y su clasificación.

El criterio más común y más aceptado es el siguiente: un trader no debe arriesgar más del 5% de su capital en una operación. De acuerdo con dicho criterio, los niveles de riesgo que toma un trader en relación al capital y la gestión monetaria se clasifican de la siguiente manera:

- Si arriesga hasta el 1% del capital por operación, su nivel de riesgo es bajo.

- Si arriesga más del 1% del capital por operación pero menos del 3%, el nivel de riesgo que toma el trader se considera moderado.

- Si arriesga más del 3% del capital por operación y hasta el 5%, su nivel de riesgo es alto.

- Todo el que arriesga más del 5% del capital por operación no es considerado un trader, se trata simplemente de un apostador.

La lógica tras todo parte de la esperanza matemática y le la relación riesgo beneficio, es decir, de tener una estrategia exitosa. Y como con una estrategia exitosa es imposible perder el 100% de las veces, la relación entre la estrategia, la gestión del riesgo y la monetaria, de acuerdo con los puntos anteriores, es la siguiente:

- Arriesgando el 1% del capital por operación, se puede perder 100 veces antes de quebrar la cuenta, cosa que es imposible si se aplica una buena estrategia.

- Arriesgando hasta el 3% por operación se puede perder hasta 33 veces seguidas antes de perder todo el capital.

- Si se arriesga hasta el 5% se puede perder hasta 20 trades seguidos antes de quebrar la cuenta, cosa que sigue siendo muy poco probable si la estrategia es exitosa.

- Si se arriesga más del 5% es una apuesta porque simplemente el riesgo puede tomar cualquier valor y las personas que no limitan sus pérdidas pueden perder todo el capital de la cuenta en una sola operación. Cosa que no haría un trader.

Esta gestión monetaria es adecuada en el caso de quienes realizan operaciones de scalping, day trading o hasta swing trading si se cumplen ciertas condiciones como por ejemplo, tener un buen capital: no es lo mismo ser un trader que toma un riesgo bajo por operación con una de cuenta de 1.000 Euros que con una cuenta de 100.000 Euros, de igual forma no es lo mismo alguien que arriesga el 5% por operación con una cuenta de 100.000 que con una cuenta de 1.000 Euros.

De igual forma, una persona que al comienzo se siente cómoda asumiendo un riesgo del 5% por operación teniendo una cuenta de 2.000 Euros, al hacer crecer su cuenta por ejemplo hasta 10.000 Euros, quizás no se sienta tan cómoda arriesgando el mismo 5%, porque al comienzo solo se arriesgaban 100 y al crecer la cuenta, si se mantiene el porcentaje, se arriesgan 500 Euros por operación. En este aspecto influye mucho la experiencia del trader y el mercado en el que se opere.

Pensemos por un momento en quienes hacen swing trading o invierten a largo plazo. Independientemente del mercado en el que inviertan, mientras más largo sea el plazo de las operaciones menos sentido tiene mantener mucha liquidez en la cuenta de trading. Estos traders no van a invertir solamente el 1% del capital en un momento y esperar meses o años para hacer otra operación.

En estos casos la gestión monetaria es distinta: Invierten todo el capital disponible en un mismo momento pero diversifican su cartera invirtiendo en una gran cantidad de activos de cualquier mercado y manteniendo hasta cierto punto la relación entre los porcentajes anteriores: aunque invierten el 100% de su capital, no invierten más del 5% en un solo activo.

También, están aquellos que a modo de ahorro invierten en los mercados con compras programadas como las que se hacen en eToro, en las que se invierten por ejemplo 100 o 200 Euros mensuales en diferentes activos y se va invirtiendo mensualmente la totalidad de este importe para tener a largo plazo una gran inversión que no hubiese podido hacerse en un mismo momento.

La gestión monetaria, como se dijo al comienzo, depende del trader. Es el trader quien decide cuánto arriesga en cada operación y esta decisión coincide con el tipo de trader que es, el nivel de riesgo que tolera, los activos en los que invierte, el tamaño de la cuenta, sus objetivos a corto y largo plazo, entre otros factores que hacen que la gestión monetaria sea tan variada como traders hay.

Un trader que tiene éxito en los mercados a largo plazo siempre tiene en cuenta estos tres factores: la estrategia, la gestión de riesgo y la gestión monetaria. El correcto manejo de estos tres factores es lo que hace la diferencia entre aquellos que ganan y quiénes pierden dinero por lo cual hay que trabajarlos y aplicarlos de forma consciente para ser parte del pequeño grupo de traders que ganan dinero en los mercados financieros.

Análisis técnico

El análisis técnico de los mercados financieros es el que se realiza haciendo uso de las gráficas de precio para determinar cuál será la dirección más probable que tomará el precio en el futuro. Para realizar dicha predicciones, estos análisis se realizan haciendo uso de patrones o figuras geométricas que forma la acción del precio, con indicadores técnicos que son productos de fórmulas matemáticas o con una mezcla de ambas.

El análisis técnico se fundamenta en la premisa de que el precio lo descuenta todo, esto quiere decir que el precio refleja todos los factores que pueden influir en la cotización como la oferta y la demanda, factores macroeconómicos, las noticias, e incluso el clima en el caso de algunos activos.

Otra premisa en la que se fundamenta este tipo de análisis es que el mercado se repite en ciclos que son identificables. Estos ciclos, que como vimos antes son las tendencias alcistas o bajistas y las lateralizaciones, son repetitivos por lo que una vez se identifica un patrón que indique el inicio de un ciclo, se entra a mercado cada vez que aparece dicho patrón.

La herramienta más común a la hora de hacer análisis técnico son las medias móviles como indicador de tendencia. Estas son líneas que dibujan gráficamente el promedio de precio de un número determinado de velas y nos muestra cual es la dirección general del mercado en función de la amplitud del rango con el que se programen. Una variación de estas son las Bandas de Bollinger que con medias móviles simples que se expanden por encima y por debajo del precio.

Las otras herramientas que se suelen utilizar muy a menudo son las líneas que dibujamos para marcar líneas de soporte, de resistencia o de tendencia que indican niveles de precio importantes en los que el precio tiende a rebotar.

La forma de aprender a hacer análisis técnico de los mercados es hacerlo por usted mismo ya que cada trader aplica una estrategia con la que se siente cómodo a la hora de operar. Para practicar el análisis técnico tiene a disposición la cuenta demo en eToro con la que puede operar cualquiera de los activos disponibles en la plataforma con dinero virtual, esto le permitirá desarrollar y evaluar su modelo de inversión sin poner en riesgo su capital. Registrarse en eToro es muy sencillo, solamente con indicar sus datos básicos, con su cuenta de Facebook o Google puede hacerlo en menos de un minuto. La cuenta demo es una gran herramienta de aprendizaje que pone a disposición eToro y que es totalmente gratis.

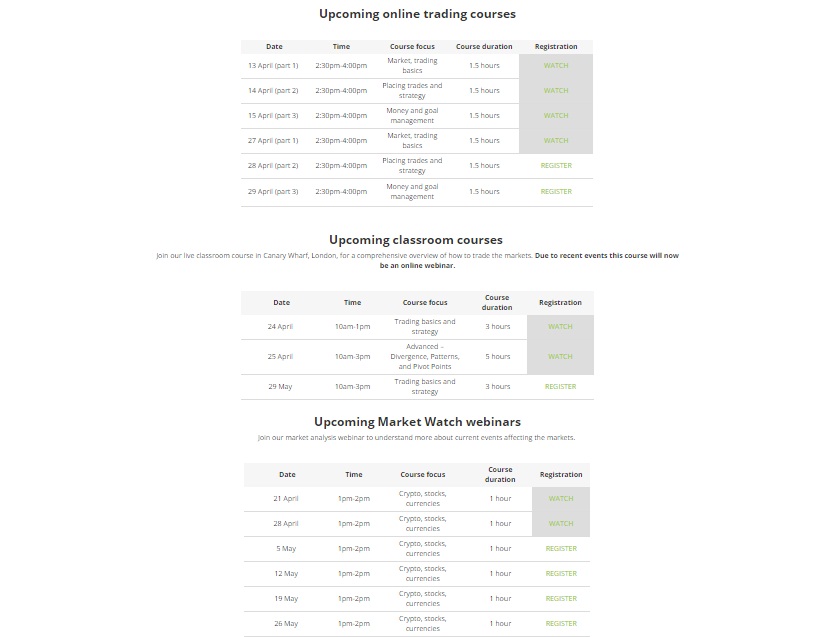

El otro recurso que pone a nuestra disposición eToro para aprender sobre el análisis técnico son las clases disponibles en eToro Trading Academy. En estas clases podemos ver a un trader profesional que opera dentro de la plataforma cómo hace su análisis técnico para tomar operaciones. Mejor aún, es posible registrarse para participar en clases en vivo con el trader para ver en tiempo real como realiza su análisis y cómo toma las operaciones, además de que se puede observar si el trader tiene ganancia o pérdidas en sus operaciones.

Y por si se lo está preguntando, estas clases también son gratis. Solamente tiene que ir a la página de eToro Trading Academy y registrarse a la próxima clase en vivo. Lo bueno es que siempre hay fechas próximas disponibles y no hay limites de registro, por lo que puede participar en dichas clases las veces que considere necesario hasta aprender y fijar el conocimiento necesario para hacer un buen análisis técnico.

Análisis fundamental

El análisis fundamental se centra en técnicas cuantitativas para determinar el valor del activo en el que se va a invertir. Los traders que usan este tipo de análisis, que se usa mayormente para acciones, basan sus decisiones a la hora de invertir en la diferencia entre el valor real de una acción y su precio en el mercado.

Una forma de calcular dicha diferencia es conocer primero la capitalización de mercado de dicha acción (el valor total de las acciones al precio actual del mercado), para luego calcular el valor real de la acción el cual se calcula principalmente conociendo la valoración de la empresa (por medio de sus estados financieros-evaluando el patrimonio por ejemplo) y luego dividirlo entre el total de acciones en el mercado.

Este modelo de análisis plantea que si el valor real de la acción es mayor que su precio de mercado, la acción tenderá a subir en el mercado hasta equilibrar amos precios. Por otro lado, si el precio de mercado es mayor que el valor real de la acción, el precio tenderá a bajar hasta llegar al equilibrio.

Hay que aclarar que lo anteriormente expuesto es solo una explicación simple de cómo funciona pues en la realidad, el análisis fundamental, resulta ser mucho más complejo tomando no solamente en cuenta la relación de valor y precio descrita anteriormente, sino también una gran cantidad de ratios y diferencias que se desprenden del análisis de los estados financieros de las empresas.

Otro mercado en el que se utiliza el análisis técnico a menudo es en el mercado de divisas. Debido a la propia naturaleza de Forex, en las cotizaciones influyen factores económicos de diversa índole, políticos, sociales, los niveles de deuda, déficit o superávit fiscales, el nivel de desempleo, las tasas de interés, niveles de reserva y otros factores de tipo macroeconómicos que influyen en la paridad de las divisas.

Finalmente, este tipo de análisis es realizado principalmente por inversionistas institucionales que realizan operaciones a largo plazo. En cambio, los inversores minoristas, scalpers, day traders o swing trader utilizan mayormente el análisis técnico a la hora de tomar decisiones de cuándo entrar y salir del mercado para obtener beneficios.

Plan de trading

Si usted decide iniciar cualquier negocio, lo más lógico es tener desde antes un plan de como hacerlo ¿cierto? Lo mismo pasa con el trading porque el trading como tal es un negocio.

Por ello, antes de comenzar a hacer trading es importante tener un plan en el que como mínimo estén expresadas las metas, la estrategia a seguir, las horas que se le dedicará a la actividad, el número de operaciones diarias y la ganancia o pérdida máxima en un día.

Las metas deben ser realistas y ¿a qué nos referimos con realistas?. Una persona que gana 1.000€ al mes en una trabajo a tiempo completo, por lo general se acerca al trading esperando invertir solamente 1000€ o menos y ganar 10.000€ al mes dedicando solamente una o dos horas a los mercados y esto no es una meta realista. Primero porque aunque teóricamente es posible, la probabilidad de que esto ocurra es extremadamente baja; y segundo porque si una persona vive con 1.000€ al mes, su primer objetivo siempre debe ser ganar esa misma cantidad mensual para lograr la libertad financiera y de tiempo que todos anhelamos. Las grandes ganancias vendrán con el tiempo y la experiencia.

El plan de trading debe expresar detalladamente cual es la estrategia a seguir para invertir, cuantas horas va a estar frente a las pantallas, debe describir las oportunidades de mercado que va a tomar y bajo qué condiciones va a salir de mercado, debe contener el número de operaciones que se va a hacer, cuánto se va a invertir en cada una y también los límites diarios de ganancia y pérdida.

Hacer un trading plan es bastante sencillo, lo realmente difícil es cumplirlo en su totalidad y al pie de la letra por la indisciplinada naturaleza humana. Y es ahí donde más tienen que trabajar los traders, en la disciplina de cumplir su plan de trading como lo escribieron, pues este el el camino a seguir y también la brújula para lograr las metas propuestas.

Esperamos que el presente artículo haya sido de ayuda en su camino como trader y a modo de conclusión les volvemos a invitar a hacer uso de las herramientas gratuitas que pone a nuestra disposición eToro como la cuenta demo y las clases de eToro Trading Academy, pues estas herramientas nos facilitaran el camino para tener éxito en los mercados financieros al permitirnos practicar sin poner en riesgo el capital real y más aún, en el caso de las clases de trading, nos permitirán observar a un trader profesional y con mucha experiencia hacer análisis y operaciones en tiempo real. El unico detalle es que la clase en vivo del trader es en ingles pues el profesor es del Reino Unido, sin embargo, de igual forma esto es una oportunidad muy rara en la vida ya que un trader profesional no suele compartir su operativa por lo que no queda otra cosa que hacer sino aprovechar esta oportunidad.

* eToro is a multi-asset platform which offers both investing in stocks and cryptoassets, as well as trading CFDs.

Please note that CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. 77% of retail investor accounts lose money when trading CFDs with this provider. You should consider whether you understand how CFDs work, and whether you can afford to take the high risk of losing your money.

Past performance is not an indication of future results. Trading history presented is less than 5 complete years and may not suffice as basis for investment decision.

Copy Trading does not amount to investment advice. The value of your investments may go up or down. Your capital is at risk.

Investments in crypto-assets are not regulated. They may not be appropriate for retail investors and the full amount invested may be lost. It is important to read and understand the risks of this investment, which are explained in detail at this link.

eToro USA LLC does not offer CFDs and makes no representation and assumes no liability as to the accuracy or completeness of the content of this publication, which has been prepared by our partner utilizing publicly available non-entity specific information about eToro.