La ratio de endeudamiento es una ratio financiera que mide el alcance del apalancamiento de una empresa. La ratio de deuda se define como la relación entre la deuda total y los activos totales, y puede ser expresada en decimales o porcentajes. También puede interpretarse como la proporción de los activos de una empresa que se financian mediante deuda.

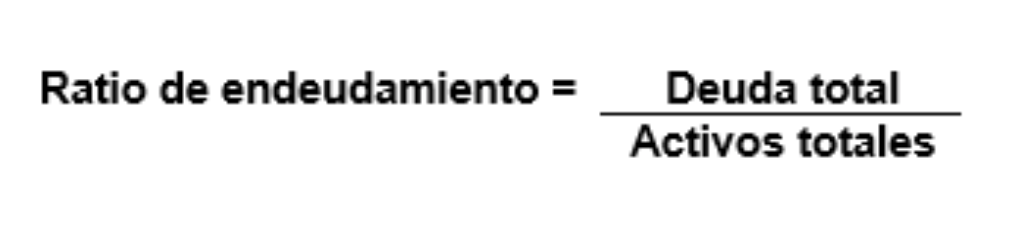

La fórmula para calcular la ratio de endeudamiento es bastante sencilla:

Esta fórmula nos arroja la ratio en forma de fracción, por supuesto, sin unidades. Para ser llevada a porcentaje, basta con multiplicar el resultado por 100.

Comprendiendo la ratio de endeudamiento

Cuanto más alto es la ratio de endeudamiento, más apalancada está una empresa. Saber esto es importante para los inversores porque implica un mayor riesgo financiero. Al mismo tiempo, el apalancamiento es una herramienta importante que las empresas utilizan para crecer, y muchas empresas encuentran usos sostenibles para la deuda.

Los coeficientes de endeudamiento varían mucho de un sector a otro, por lo que no debería compararse ratios de rubros muy diferentes. Las empresas con uso intensivo de capital, como los servicios públicos y los gasoductos, tienen coeficientes de endeudamiento mucho más elevados que otros sectores, como pudiera ser el sector tecnológico.

Por ejemplo, una empresa tiene 10 millones de dólares, y adeuda 3,5 millones de dólares. Aplicando la fórmula anterior, se tiene que su ratio de endeudamiento es del 35% (0,35 si lo expresamos en índice). Con esta información, ¿se puede discernir si se encuentra en mejores o peores condiciones financieras que una empresa con una ratio de endeudamiento del 45%? Lo cierto es que no, pues esto depende del sector lucrativo al que se dediquen. Por supuesto, una empresa que tenga un índice de endeudamiento mucho más alto que empresas homólogas sí que podría encontrarse ante un costo de endeudamiento alto que implique una crisis financiera.

Interpretación de las ratios de endeudamiento

La interpretación de estas ratios financieras siempre se debe realizar tomando en cuenta el tipo de industria estudiada. Cierta ratio de endeudamiento puede ser muy alto para industrias con flujos de caja volátiles que tienden a endeudarse poco. Pero en empresas de sectores de flujo estable, como los servicios públicos, las ratios de endeudamiento pueden ser aún más altas y sin embargo encontrarse en lo normal en el sector.

Sin embargo, en las interpretaciones sí hay conclusiones invariables: un porcentaje de deuda superior al 100% indica que una empresa tiene más deuda que activos. Mientras tanto, una tasa de endeudamiento inferior al 100% indica que una empresa tiene más activos que deuda.

Si la ratio de endeudamiento se estudia en conjunto con otras medidas de salud financiera, puede ayudar a los inversionistas a determinar el nivel de riesgo de una compañía.

Ejemplos sobre ratio de endeudamiento

Estos son algunos ejemplos sobre ratio de endeudamiento tomadas de investopedia.com:

- La empresa Starbucks Corp. (SBUX) incluyó 0 $ en la porción a corto plazo y la parte actual de su deuda a largo plazo en su balance para el año fiscal que terminó el 01 de octubre de 2017, y 3.932.600.000 $ en deuda a largo plazo. Los activos totales de la empresa eran de 14.365.600.000 $. Su ratio de deuda se calcularía de la siguiente manera: 3.932.600.000 ÷ 14.365.600.000 = 0,2738. Expresado en porcentaje, la ratio de endeudamiento sería de 27,38%.

Para poder evaluar esta ratio adecuadamente, y determinar si es una cifra alta o no, se deben considerar los gastos de capital que se requieren para abrir un Starbucks: alquilar un espacio comercial, renovarlo para que se ajuste al diseño y comprar equipo especializado costoso, gran parte del cual se utiliza con poca frecuencia. La compañía también debe contratar y capacitar a empleados, y se debe considerar que la rotación de personal de esta industria es excepcionalmente alta. También necesita cumplir con las normas de seguridad alimentaria en 23.768 localidades de 74 países. Entonces, podría pensarse que el 27% no es tan malo después de todo, especialmente cuando referentes como Morningstar dan a la industria una media del 40%. El resultado es que Starbucks tiene un tiempo fácil para pedir dinero prestado; los acreedores confían en que está en una posición financiera sólida y se puede esperar que les devuelva el dinero en su totalidad.

- Ahora veremos un ejemplo aplicado al área de la tecnología, con una de las empresas más conocidas de Internet. Para el año fiscal que finalizó el 31 de diciembre de 2016, Facebook Inc. (FB) reportó que su deuda a corto plazo y la porción en curso de la deuda a largo plazo era de 280.000.000 $; mientras que su deuda a largo plazo total era de 5.767.000.000 $; y su activo total era de 64.961.000.000 $.

La ratio de endeudamiento de Facebook puede calcularse como (280.000.000 $ + 5.767.000.000.000 $) ÷ 64.961.000.000 $ = 0,0931; lo que es igual a 9,31 %. Por otro lado, Facebook no pide prestado en el mercado de bonos corporativos. Tiene un tiempo suficiente para reunir capital a través de las acciones.

- Por último, podemos ver el caso de una compañía de materia prima: la minera Arch Coal Inc. (ARCH). Para el año fiscal que terminó el 31 de diciembre de 2016, la compañía contabilizó deudas a corto plazo y la porción actual de la deuda a largo plazo en 11.038.000 $, y una deuda a largo plazo de 351.841.000 $, mientras que sus activos totales contabilizados fueron de 2.136.597.000 $.

Para este caso, cabe destacar que la minería del carbón es extremadamente intensiva en capital, por lo que en esta industria está perdonando el apalancamiento: la tasa media de endeudamiento es del 47 %. Incluso en esta cohorte, la ratio de deuda de Arch Coal de (11.038.000 $ + 351.841.000 %) ÷ 2.136.597.000 $ = 16,98% está muy por debajo del promedio.

Ratios de endeudamiento para hipotecas y préstamos al consumidor

Ahora bien, es bueno resaltar que no existe un solo tipo de ratio de endeudamiento. En el negocio de préstamos al consumidor e hipotecas, hay dos ratios de endeudamiento comunes que se utilizan para evaluar la capacidad de un prestatario para pagar un préstamo o una hipoteca. Estas son la ratio de servicio de la deuda bruta y la ratio de servicio de la deuda total.

La ratio de deuda bruta se define como la relación entre los costes mensuales de la vivienda (incluidos los pagos de la hipoteca, el seguro del hogar y los costes de la propiedad) y los ingresos mensuales. Por su parte, la ratio total del servicio de la deuda es la relación entre los costes mensuales de la vivienda más otras deudas, como los pagos del coche, los préstamos de tarjetas de crédito y los ingresos mensuales. Los niveles aceptables de la relación de servicio de la deuda total, en términos porcentuales, van desde mediados de los 30 años hasta los 40.