Una opción de venta protectora es una estrategia de gestión de riesgos que los inversores suelen utilizar para protegerse contra pérdidas. Particularmente, frente a pérdidas por ganancias no obtenidas con una acción u otro activo. También es conocida como put protectora.

Para entender su funcionamiento, se puede pensar en ella como una póliza de seguro. Debe pagarse dinero, lo que reduce las ganancias netas que el inversor pueda obtener, pero también reduce el riesgo de perder dinero en caso de que el activo pierda valor.

¿En qué consiste la opción de venta protectora?

Esta estrategia consiste en que, cuando se está comprando un activo subyacente (una acción, por ejemplo) se adquiere también una opción put sobre este activo. Esto es útil si se piensa que puede ser necesaria una protección ante una caída del valor del activo subyacente. Por ejemplo, cuando un inversionista es optimista y desea adquirir una acción que podría bajar de valor, se puede proteger de esa incertidumbre de esta forma.

Al adquirir la opción put, en caso de que el valor decrezca, el inversionista está protegido. Y si el valor de la acción sube, el inversionista obtendrá ganancias, solo que debe restarles el costo de la prima por la put.

Pérdidas y ganancias

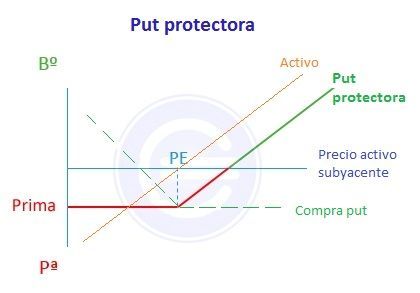

El beneficio máximo de una opción de venta de protección es teóricamente ilimitado. Si las acciones siguen subiendo, la posición de acciones largas se beneficia y la opción de venta (put) comprada no es necesaria.

La pérdida máxima se limita al precio de compra de las acciones subyacentes menos el precio de ejercicio de la opción de venta y, por supuesto, la prima pagada por esta opción. El precio de ejercicio de la opción de venta actúa como una barrera donde se detienen las pérdidas en el stock subyacente.

La situación ideal en una opción de venta de protección es que el precio de la acción aumente, ya que el inversor se beneficiaría de la posición larga de la acción. En este caso, la opción de venta expirará sin valor, pero el valor de las acciones habrá aumentado.

Ejemplo de una opción de venta protectora

A continuación, se explica un ejemplo de opción de venta protectora, explicando las ganancias que se obtendrían en los distintos escenarios:

Supongamos que un inversionista adquirió 100 acciones de una compañía, pagando 10 $ por cada una. El valor de las acciones subió a 20 $, por lo que se obtienen ganancias no realizadas de 10 $ por cada acción. Nuestro inversionista no quiere vender las acciones aun, porque considera que podrían subir más. Pero no quiere correr el riesgo de perder las ganancias que ha obtenido. Para ello, puede comprar una opción de venta para sus acciones, que le protegerán al menos durante la duración del contrato.

Si el inversor compra una opción de venta para sus acciones: supongamos que establece un precio de ejercicio de 15 $ para cada acción, pagando 75 centavos de prima. Esta opción de venta le permitirá vender las acciones a 15 $ aun cuando su valor futuro sea menor.

- Si las acciones pierden valor y el inversionista ejecuta su opción de venta, tiene una ganancia garantizada de 425 $. Es decir: (15 $ – 10 $ pagados inicialmente – 0,75 $ de prima) x 100 acciones.

- Si las acciones ganan valor sobre los 20 $, el inversionista obtendrá más ganancias, a las cuales deberá restarle el precio de las primas total, que es igual a 75$.

- Si el inversionista no compró ninguna opción protectora y las acciones regresan a 10 $, no obtendrá ninguna ganancia de su inversión.